結論から述べると、消費税が増税されると、つみたてNISA対象投信の信託報酬部分のコストがわずかに高くなります。本来は購入手数料も高くなりますが、これはつみたてNISA対象投信は無料(ノーロード)ですので関係ありません。

消費税増税はいわばインフレと同じで、私たちが支払うお金が多くなってしまいます。2019年10月の増税が「最後の増税」とは思えないため、運用のほかキャッシュレスや節約など、様々な知恵を使って、生活への影響を最小限に抑えたいですね。

投資信託の運用と消費税の関係

消費税が含まれる手数料は2つある

そもそも、投資信託の運用には手数料がかかります。

- 購入手数料(販売手数料):購入時に発生する手数料

- 信託報酬:運用期間中に発生する手数料

- 信託財産留保額:解約時に発生する手数料(厳密には手数料ではない)

- 解約手数料:解約時に発生する手数料(ただし、筆者が知る限り解約手数料を取る金融機関はない)

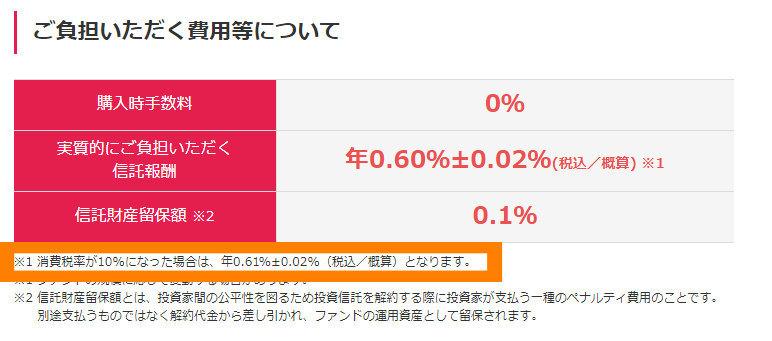

この中で、実は手数料の中に「消費税」が含まれているものが2つあります。それが「購入手数料」と「信託報酬」です。

購入手数料は無料なので消費税も0円

つみたてNISAでは、つみたてNISA対象投信の購入手数料は無料(ノーロード)と決まっています。そのため、仮に消費税が10%もしくはそれ以上に増税したとしても、毎月の購入時に消費税を支払って投資信託を購入することはありません。

長期の積立・分散投資に適した一定の投資信託(対象商品についてはこちら)

○例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

- 販売手数料はゼロ(ノーロード)

- 信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

- 顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

- 信託契約期間が無期限または20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

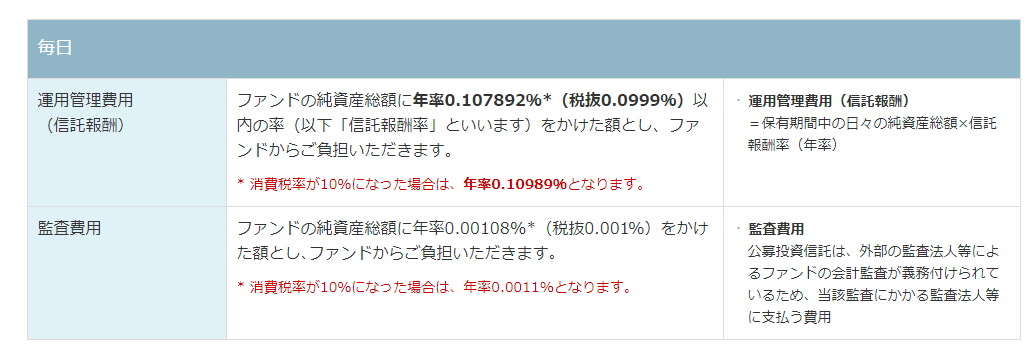

信託報酬は消費税分だけ比率が高くなる

一方、運用時に発生する信託報酬は、消費税分だけ支払う額が多くなります。増税の実施は2019年10月1日以降ですが、すでに明記されているサイトやサービスなんかも出てきましたね。

このように、信託報酬の支払いが増えるということは、その分だけ私たち投資家の取り分が減ることになります。

幸いなことに、つみたてNISA対象の投資信託は低コスト化が進んでいるため、消費税増税に伴う利益の減少はほぼ無視できる程度です。例えばニッセイ外国株式インデックスファンドの信託報酬が0.107892%から0.10898%になったとしても、その変化を見出すことは難しいでしょう。

増税は事実上の「インフレ」である

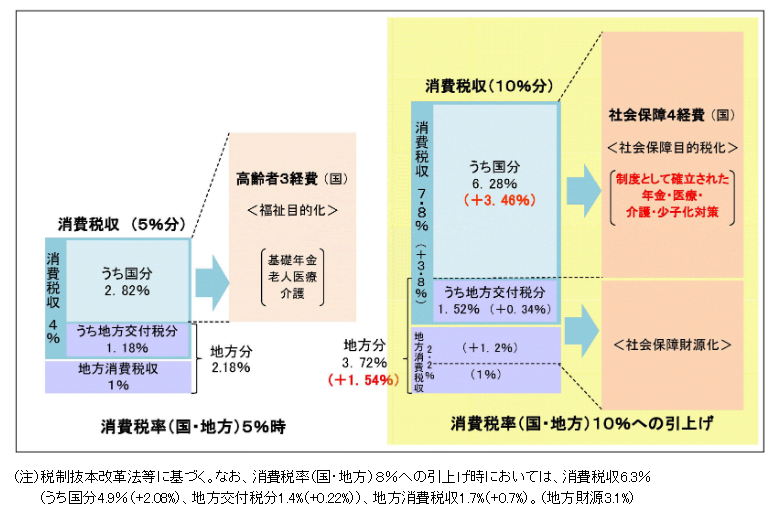

ざっくりと「物価が上昇すること」をインフレと定義するならば、消費税増税は広義でのインフレと呼ぶこともできます。厳密な意味では異なるものの、消費税が上がれば、その分だけ支払うお金が増えるのですから、結果としてはお金の価値が下がったのと同じです。

しばしば「インフレ対策のために投資は必要だ」などと言われますが、実際のところは日本でのインフレは大して進んでいません。しかしながら、政府が将来にわたって消費税の増税を進めて行くならば、それは将来の増税に備えて収入を強化しなければいけない(or 資産を増やさなければいけない)ことを意味します。

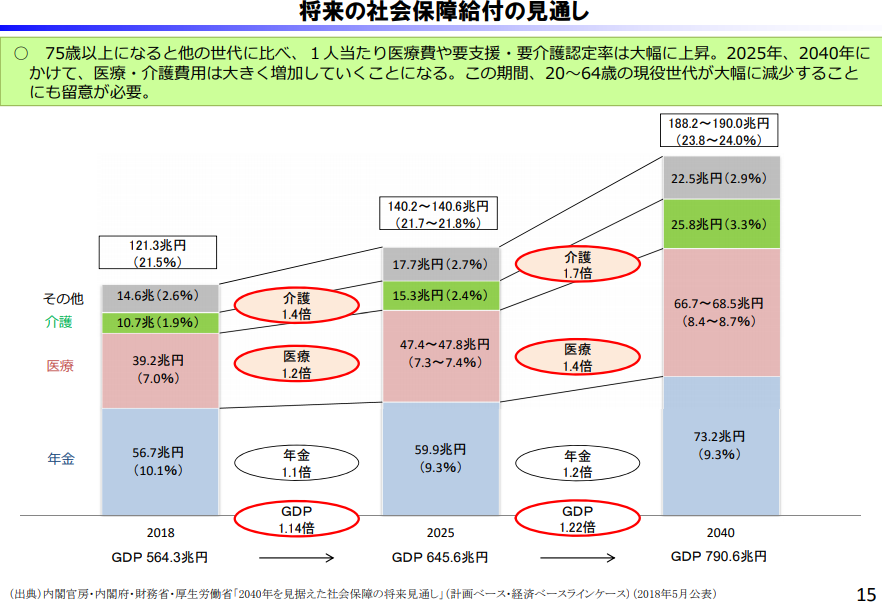

消費税の使い道は、その大部分が社会保障費です。

この社会保障にまつわるコストは将来も増え続けることが予想されており、2019年10月の消費税増税が「最後の増税」となる可能性は低いです。

「増税対策のために投資すべき」とは言いませんが、なんらかの対策は打っておくべきですし、そのための方策の1つとして「つみたてNISA」は利用候補に入れても良いのでは?と筆者は思います。

もちろん、運用派元本割れのリスクもありますので、節約や副業でお金を残して行くのも1つの案です。

[スポンサーリンク]

まとめ

- 消費税が10%になると、投資信託の購入手数料と信託報酬は消費税分だけコストが高くなる

- つみたてNISAなら、投資信託の購入手数料はかからないので、消費税増税の影響は信託報酬分だけ。信託報酬ももともと低コストなので、増税分はおそらくほとんど影響しないだろう

- 将来にわたって消費税増税が行なわれる可能性が高い。なんらかの対策が必要

2019年10月の増税では、増税に併せてキャッシュレス決済の優遇が行なわれる見込みです。今回の増税は運用なんかよりも、そちらの知識を手にしたほうがうまく乗り越えられると思います。

しかし、長い目で見た場合には、将来の増税に備えた対策もしていきたいですね。

コメント