資産運用において、ローリスクで運用できる商品の代表例が国内債券(日本債券)です。しかし、2018年から始まった「つみたてNISA」に対応する投資信託の中には、国内債券に100%の割合で投資できる投資信託は1つもありません。

「もっとローリスクな運用をしたいのに!なんで「つみたてNISA」では国内債券を選択できないの!?」

そう考えるあなたに、「つみたてNISA」と資産運用をどのように考えるべきかを紹介します。結論から述べると、2つの方法があります。

- バランスファンド(複合ファンド)を選ぶ

- 「つみたてNISA」とは異なる口座(特定口座やiDeCoなど)で国内債券ファンドを選ぶ

他にも先進国債券を利用する手もありますが、状況は国内債券と似ており、やはりバランスファンドを利用するか、つみたてNISA以外に目をむけるか、になります。

[スポンサーリンク]

なぜ「つみたてNISA」では国内債券に投資できないのか

3つの理由

筆者が思うに、以下の3つの理由が挙げられます。

★国内債券ファンドがつみたてNISA対象外である3つの理由(筆者想像)

- 国内債券を運用したところで利益が少ないので、非課税枠のメリットを生かせない

- 日本銀行の金融緩和で、債券市場は歪んでいる

- 現在の国内債券利回りは日本銀行の目指すインフレ率に及ばない

つみたてNISAのような非課税制度は「たくさん儲かるほど、非課税メリットが大きくなる」といった特徴があります。そのため、もともと期待される利益が少ないつみたてNISAでは、国内債券を運用する意味がないんですよね。

国内債券に投資できないとどうなる?

国内債券は様々な資産クラスの中でもっともリスクの低い商品の1つです。これを利用できないつみたてNISAでは、必然的にハイリスクハイリターンな運用を迫られます。つまり、大儲けできる一方で、大損するかもしれない、ということ。

リスクは承知で大儲けしたいなら全然問題ないのですが、「あんまり損するような運用はしたくないなぁ」と思った時に、国内債券を選択できないのはちょっと辛いですね。

バランスファンドを選んで、つみたてNISAでも国内債券のメリットを生かす

バランスファンドなら債券も含んでいる

オーソドックスな対処法として、バランスファンド(複合ファンド)を選ぶ手があります。

株式や債券、不動産投資信託(REIT)など値動きの異なる資産を組み合わせて運用するファンドのこと。

「つみたてNISA」では、バランスファンドはローリスクな投資信託のシリーズとして位置づけられています。バランスファンドの中にはある程度の割合で国内債券に投資するファンドも含まれているからです。

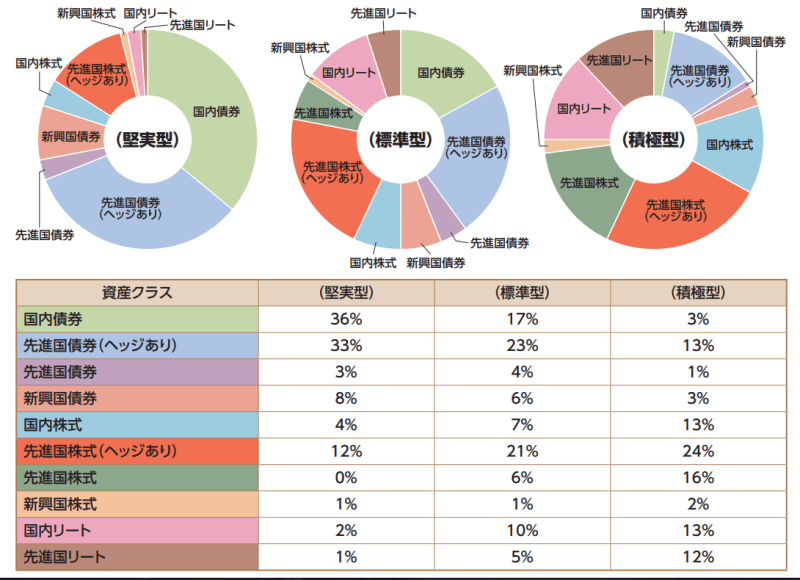

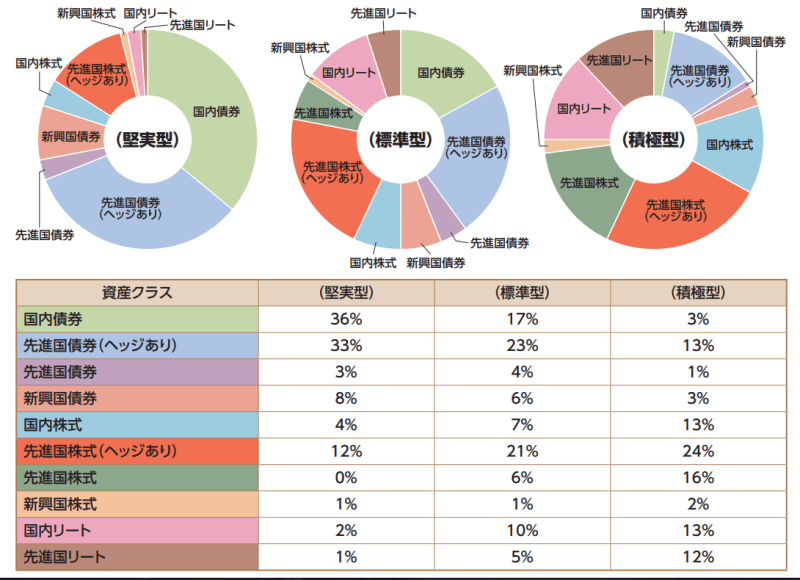

以下は、「つみたてNISA」の対応商品の1つである、「たわらノーロード バランス」シリーズ(堅実型・標準型・積極型)のポートフォリオを示したものです。

表をご覧になるとわかるように、堅実型および標準型は、

- ファンドのポートフォリオの一部に国内債券クラスを含んでいる

- 先進国債券クラスや先進国株式クラスを為替ヘッジ(円高・円安での影響を軽減)で運用している

など、ローリスクさに重点を置いた配分・投資になっています。例えば、堅実型の国内債券比率は36%です。あなたが堅実型に投資すると、投資したお金の36%はローリスクな国内債券で運用されることになります。

あなたが「国内債券を含むバランスファンドを買いたい」と考えるなら、以下の記事でも参考にしてみてください。

筆者個人としては、国内債券を25%含む、いわゆる「4資産均等配分型」のバランスファンドがオススメです(ニッセイ・インデックスバランスファンドやJP4資産均等バランスなど)。

債券重視タイプのバランスファンドの例

- 楽天・インデックス・バランス・ファンド(債券重視型)

- ダイワ・ライフ・バランス30

- DCニッセイワールドセレクトファンド(債券重視型)

- 三井住友・DC年金バランス30(債券重点型)

個人的には「楽天・インデックス・バランス・ファンド(債券重視型)」が好きです。債券比率の高いバランスファンドはあまり純資産の多くないものも含まれるので、せめて10億円以上の資産を持つものを選んだほうが良いと思います。

「つみたてNISA」とは別に国内債券ファンドを買う

iDeCoや課税口座(特定口座)と併用する

つみたてNISAでは国内債券ファンドは買えませんが、特定口座を利用して購入することは可能です。そこで、

- つみたてNISA:株式ファンド

- 特定口座:債券ファンド

とすることで、資産全体でリスクコントロールすることを提案します。少々難しく感じるかもしれませんが、それぞれの口座で投資信託を買っていくだけなので簡単です。

つみたてNISAと併せて持ちたい国内債券ファンド

定番は以下の2つのどちらかで、SBI証券や楽天証券で扱っています。

- eMAXIS slim 国内債券インデックス

- ニッセイ国内債券インデックスファンド(購入・換金手数料なし)

個人的には、

- 明治安田社債アクティブ<特化型>

なども候補に入れます(明治安田社債アクティブは一般的な国内債券よりややリスクが高いがリターンもちょい高め)。

ちなみに、後述する理由から個人向け国債は除外します。

たとえ、利回りが低くても債券には少量投資したほうが良い

現代ポートフォリオ理論に基づくと、株式100%で運用するよりも、少し債券を入れてやったほうが投資家が享受する利回り(幾何平均利回り)が改善する傾向にあります。株式の大きすぎる価格変動は、株式の魅力的なリターンを打ち消してしまうためです。

国内債券ファンドは利回りがほぼ0になっていますが、「利益がない」からと安易に除外しないほうが良いです。というのも、国内債券は一般的な株式と逆の値動きを期待できるため、少量投資することで値動きの緩和を期待できるためです。

個人向け国債は一切値動きしないため、株価の変動を緩和する効果を期待できません。安全資産として持つことは問題ありませんが、つみたてNISAで買った投資信託の値動きを打ち消す効果は期待できませんのでご注意ください。

[スポンサーリンク]

まとめ

- 「つみたてNISA」では国内債券クラス100%の投資はできない。バランスファンドを通じて国内債券に投資する

- バランスファンドを通じて国内債券に投資すると、手間がかからない。「つみたてNISA」の枠組みのなかだけで資産形成が完了する

- 特定口座で国内債券ファンドを買うことで、資産全体で見たときにつみたてNISAで買った株式ファンドの価格変動を緩和できる効果を期待できる

あなたが運用しやすそうだ、と思ったものを選択されると良いと思います。

コメント